Analýza sektora

- PESTLE analýza Obchod

- SWOT analýza Obchod

- PESTLE analýza Marketing

- SWOT analýza Marketing

- PESTLE analýza Gastronómia

- SWOT analýza Gastronómia

- PESTLE analýza Cestovný ruch

- SWOT analýza Cestovný ruch

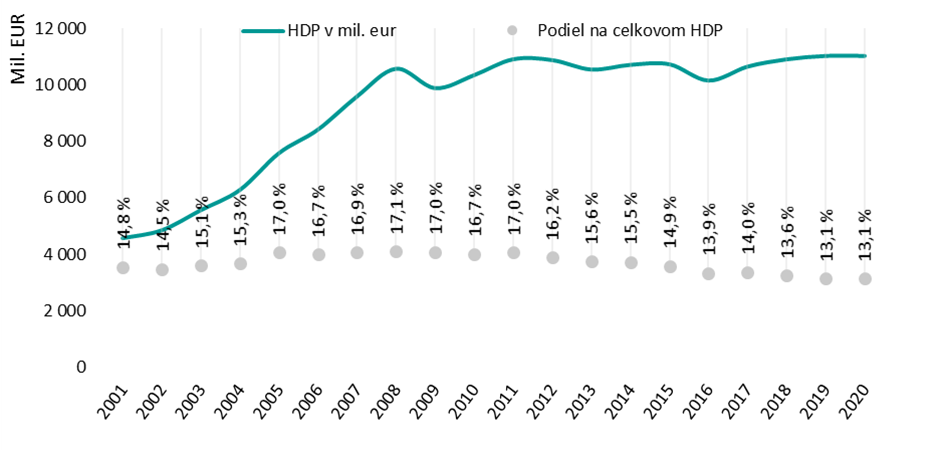

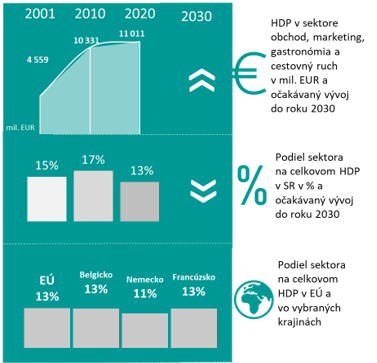

V súčasnosti má sektor 13,1 %-ný podiel na tvorbe HDP v SR a tento podiel z dlhodobého pohľadu mierne klesá. Z hľadiska tvorby HDP tak patrí medzi top 8 % sektorov s najvyšším príspevkom k tvorbe HDP. Sektor má v 20 krajinách EÚ dominantnejší podiel na tvorbe HDP ako v SR. Najvýznamnejšie postavenie má sektor v krajinách Malta (32 %), Grécko (20 %), Chorvátsko (20 %). Slovenská republika sa nachádza medzi 26 % krajinami EÚ s najnižším podielom tohto sektora na celkovom HDP.

V oblasti obchodu a služieb sú najvýznamnejšími spoločnosťami TIPOS, TESCO STORES SR, Lidl a Kaufland, ktoré spolu tvoria 10 % celkového HDP v sektore. Top 10 spoločností tvorí približne 16 % HDP v sektore. Príspevok jednotlivých divízií ekonomických činností k HDP sektora: 46 Veľkoobchod, okrem motorových vozidiel a motocyklov (34,4 %), 47 Maloobchod okrem motorových vozidiel a motocyklov (34,1 %), 55 Ubytovanie (3,9 %), 56 Činnosti reštaurácií a pohostinstiev (8,1 %), 73 Reklama a prieskum trhu (6,7 %), 79 Činnosti cestovných agentúr, rezervačné služby cestovných kancelárií a súvisiace činnosti (1,9 %), 92 Činnosti herní a stávkových kancelárií (10,9 %). Obchod tak tvorí dve tretiny HDP sektora.

Sektor má dominantné zastúpenie predovšetkým v Bratislavskom kraji, kde tvorí približne 22 % krajského HDP a v Prešovskom kraji s podielom daného sektora na úrovni 17 %. Tieto dva kraje tvoria spolu 58 % celkového HDP sektora v SR.

Na základe dlhodobých vývojových tendencií očakávame v najbližších 10 rokoch výrazný rast pridanej hodnoty v sektore, podiel na celkovom HDP v SR však bude klesať (Schéma č. 1).

Vývoj HDP v sektore obchod, marketing, gastronómia a cestovný ruch v mil. EUR a podiel sektora na celkovom HDP v období 2001 – 2020

Vývojové tendencie v sektore

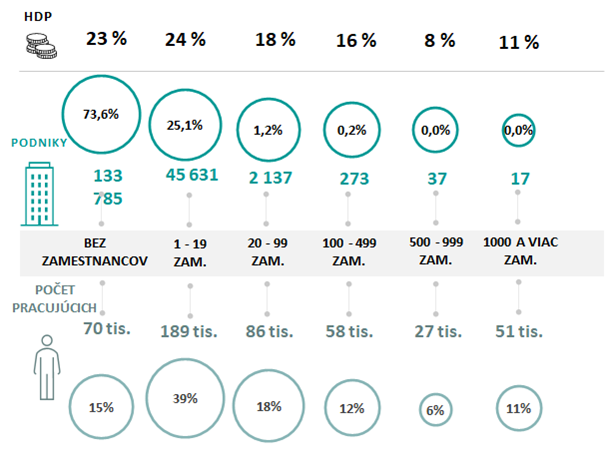

Najvyšší príspevok (24 %) k HDP sektora majú podniky s 1 – 19 zamestnancami (Schéma č. 2). Príspevok tejto kategórie mierne rastie, v roku 2010 bol na úrovni 21 %. Daná veľkostná kategória má v sektore dominantnejšie postavenie ako v SR, kde tvorí 15 % HDP. Najviac pracujúcich je vo veľkostnej kategórii 1 – 19 zamestnancov s podielom 39 % na celkovej zamestnanosti sektora. V roku 2010 bol tento podiel na úrovni 12 % a daná veľkostná kategória sa tak stáva významnejšou z hľadiska pracovných síl.

Príspevok k HDP

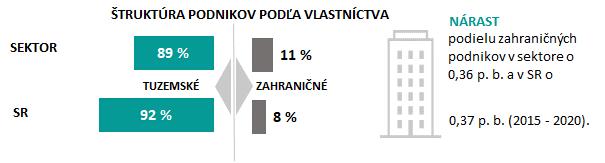

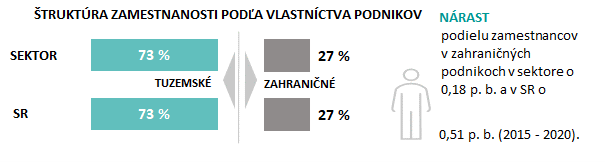

V sektore dominujú tuzemské podniky s 89 %-ným zastúpením (Schéma č. 3) a 73 %-ným podielom na zamestnanosti sektora (Schéma č. 4). V sektore tak pracuje menšia časť zamestnancov v zahraničných podnikoch ako v slovenských podnikoch. V porovnaní s rokom 2015, podiel zahraničných podnikov v sektore vzrástol o 0,4 p. b. a záujem zahraničných investorov mierne rastie.

Štruktúra podnikov podľa vlastníctva

Štruktúra zamestnanosti podľa vlastníctva podnikov

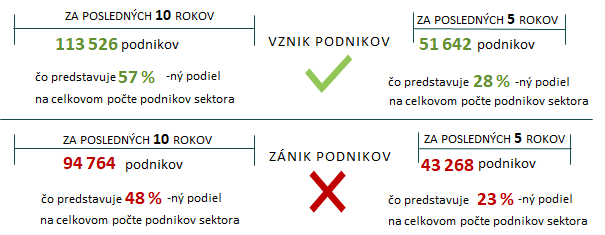

Za posledných 5 rokov pripadalo na 100 existujúcich podnikateľských subjektov 28 novovzniknutých a 23 zaniknutých podnikateľských subjektov. V dlhodobom horizonte dynamika vzniku podnikateľských subjektov klesá a klesá aj počet zaniknutých podnikov. V porovnaní so SR sa sektor vyznačuje nižšou dynamikou vzniku a zániku podnikateľských subjektov. Prevažnú časť vzniknutých aj zaniknutých podnikateľských subjektov predstavujú fyzické osoby – podnikatelia (71 %).

Vznikajúce a zanikajúce podniky

Najdominantnejšou kategóriou spotrebiteľov produkcie sú iné sektory s 25 % podielom na celkovej spotrebe produkcie sektora. Do zahraničia smeruje 20 % produkcie, z toho je 56 % vstupom do ďalšieho výrobného procesu v zahraničí. Sektor tak produkuje 42 % pre domácu finálnu spotrebu, 9 % pre finálnu spotrebu v zahraničí, 38 % pre domácu medzispotrebu a 11 % pre medzispotrebu v zahraničí. Hlavnými spotrebiteľmi produkcie sektora s odbytom v zahraničí má dominantné postavenie najmä Nemecko a Česká republika. Medzi ostatné krajiny spadajú viaceré väčšie a menšie ekonomiky mimo EÚ. Najväčšími obchodnými partnermi SR spomedzi týchto krajín sú: Ukrajina, Vietnam, Srbsko, Malajzia a Egypt.

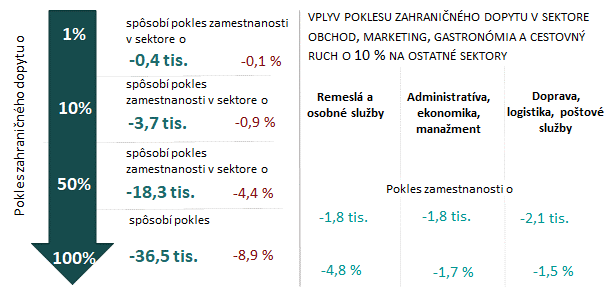

Zamestnanosť sektora obchod, marketing, gastronómia a cestovný ruch závisí od dopytu po tovaroch a službách nielen tohto sektora, ale aj dopytu zo zahraničia a prostredníctvom synergických efektov aj od vplyvu iných sektorov. Pokles finálneho zahraničného dopytu po tuzemských produktoch sektora o 10 % spôsobí pokles zamestnanosti v sektore o 0,9 %, čo predstavuje pokles približne o 3,7 tisíc zamestnancov. Poklesom dopytu sú však nepriamo ovplyvnené aj subdodávateľské sektory, predovšetkým sektory remeslá a osobné služby a administratíva, ekonomika, manažment.

Graf vyjadruje pokles zamestnanosti v súvislosti s poklesom finálneho dopytu v zahraničí. To znamená pokles súvisiaci s poklesom dopytu po finálnych tovaroch a službách. Zahraničie však dopytuje produkty sektora aj na medzispotrebu, teda ako vstupy do ďalšej výroby. Ak aj táto klesne o 10 %, bude to znamenať pokles zamestnanosti o ďalších 6,6 tisíc zamestnancov v sektore (o ďalšie 1,3 %). V hypotetickom scenári, ak by klesol zahraničný dopyt po produkcii sektora úplne na nulu, znamenalo by to pokles zamestnanosti o 102,5 tisíc osôb (36,5 tisíc v dôsledku poklesu finálneho dopytu a 65,9 tisíc v dôsledku poklesu dopytu po tovaroch a službách, ktoré sú vstupom pre ďalšiu výrobu).

Vo všeobecnosti patrí obchod, marketing, gastronómia a cestovný ruch medzi sektory s priemerným vplyvom zahraničia na zamestnanosť (Schéma č. 6).

Vplyv zahraničia na zamestnanosť

Pomer pridanej hodnoty a medzispotreby celkového objemu produkcie sektora obchod, marketing, gastronómia a cestovný ruch je 55 % a 45 %. Hlavnými subdodávateľmi sektora sú sektory obchod, marketing, gastronómia a cestovný ruch, bankovníctvo, finančné služby, poisťovníctvo a administratíva, ekonomika, manažment, ktoré spolu tvoria 50 % medzispotreby (Schéma č. 7).

Celkový objem produkcie sektora v roku 2020

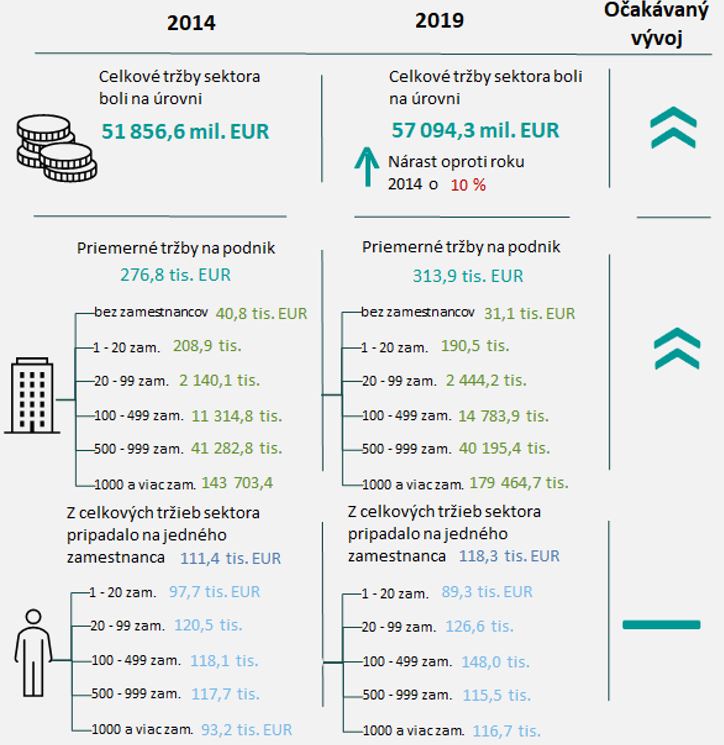

Podniky v sektore obchod, marketing, gastronómia a cestovný ruch mali v roku 2019 celkové tržby vo výške 57 094,3 mil. EUR, podnikateľské subjekty (vrátane fyzických osôb – podnikateľov) mali v priemere 313,9 tis. EUR tržieb (Schéma č. 8). V porovnaní s ostatnými sektormi majú podniky v sektore priemerné tržby. Najvyššie tržby majú (v prepočte na podnik) podniky s 1 000 a viac zamestnancami, ktoré majú priemerné tržby na úrovni takmer 179 465 tis. EUR. Od roku 2014 vzrástli tržby na zamestnanca v podnikoch s 1 000 a viac zamestnancami o 25 %. Najvyššie priemerné tržby mali podniky v divízii 92 Činnosti herní a stávkových kancelárií (v priemere 8 533 tis. EUR na podnik).

Tržby podnikov v sektore

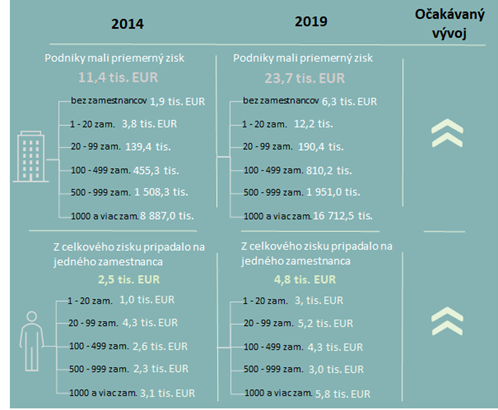

Obchod, marketing, gastronómia a cestovný ruch patrí medzi 50 % sektorov s najvyššími ziskami na podnik a 46 % sektorov s najvyššími ziskami na zamestnanca. Na jedno euro tržieb podniku v tomto sektore pripadá 0,03 EUR zisku, t. j. ide o sektor s podpriemernou rentabilitou tržieb. Najziskovejšie sú veľké podniky, ktoré vyprodukujú v priemere 4 mil. EUR zisku ročne a na jedného zamestnanca pripadá 4,4 tisíc EUR zisku. Nie všetky podniky v sektore končia v zelených číslach. Približne 45 % podnikov v sektore ukončilo svoje hospodárenie v roku 2019 so stratou. V roku 2015 bolo takýchto podnikov 43 % a teda ich podiel rastie. Najvyšší podiel stratových podnikov je vo veľkostnej kategórii bez zamestnancov, kde stratu vykazuje 57 % podnikov.

V priemere majú podniky bankové úvery na úrovni 11,4 tis. EUR na zamestnanca a 77,5 tis. EUR na podnik. Obchod, marketing, gastronómia a cestovný ruch tak patrí medzi 29 % najmenej zadlžených sektorov v SR. Z hľadiska likvidných finančných aktív majú podniky v sektore na účtoch v bankách v priemere 47,8 tis. EUR (7,0 tis. EUR na zamestnanca) a v hotovosti (pokladnici) 65,8 tis. EUR (9,7 tis. EUR na zamestnanca). Celkovo tak sektor patrí medzi 38 % sektorov s najvyššími rezervami na jedného zamestnanca.

Zisk v sektorových podnikoch

V sektore obchod, marketing, gastronómia a cestovný ruch je o 33 % nižšia produktivita práce ako v SR a patrí medzi 29 % sektorov s najnižšou produktivitou práce. V horizonte rokov 2010 – 2019 došlo v sektore k poklesu produktivity práce o 3 %. Na tomto znížení produktivity práce sa podieľalo zvýšenie pridanej hodnoty o 5 % a súčasné zvýšenie počtu pracujúcich o 10 %. 3 % podnikov v sektore má vysoko nadpriemernú produktivitu, zamestnávajú 3 % zamestnancov sektora. Najviac, takmer 72 % podnikov v sektore má vysoko podpriemernú produktivitu, jeden zamestnanec v nich vyprodukuje v priemere 8 tisíc EUR pridanej hodnoty za rok. Tieto podniky zamestnávajú približne 51 % zamestnancov sektora.

Sektor má v SR o 49 % nižšiu produktivitu práce ako v EÚ a patríme medzi 41 % krajín EÚ s najnižšou produktivitou práce v tomto sektore. Najvyššia produktivita práce sektora je v krajinách Luxembursko, Belgicko a Švédsko kde je o 179 % až 273 % vyššia ako v SR.

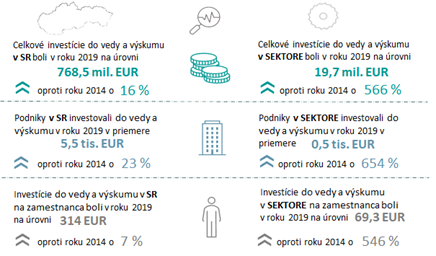

V roku 2019 podniky v sektore investovali do vedy a výskumu 19,7 mil. EUR. V porovnaní s ostatnými sektormi patrí sektor obchod, marketing, gastronómia a cestovný ruch medzi sektory s podpriemernými investíciami do vedy a výskumu a tvorí 2,6 % celkových výdavkov do vedy a výskumu v SR. Priemerné výdavky na vedu a výskum na podnik rastú v sektore rýchlejšie ako v SR.

Pri pohľade na investovanie do vedy a výskumu na úrovni zamestnanca možno vidieť výrazný rozdiel medzi sektorom obchod, marketing, gastronómia a cestovný ruch a národnou úrovňou výdavkov (Obrázok č. 1). V sektore na jedného zamestnanca pripadá 69 EUR výdavkov na vedu a výskum.

Výdavky na vedu a výskum

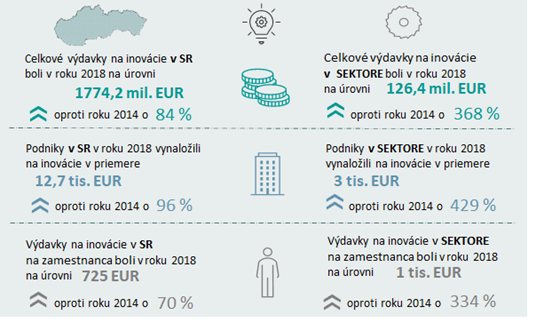

Nemenej dôležité sú výdavky na inovácie (Obrázok č. 2). Sektor investuje do inovácií v priemere 3,0 tisíc EUR na podnik, čo je o 76 % menej ako je národný priemer. Na celkových výdavkoch do inovácií v SR sa sektor podieľa 7 %-ami.

Výdavky na inovácie

[1] Zdrojom údajov je ŠÚ SR.

[2] Zdrojom údajov je ŠÚ SR a EUROSTAT.

[3] Zdrojom údajov je Register organizácií, Register účtovných závierok a zamestnanosť podľa konceptu ESA2010. Každému podniku je priradená reálna úroveň pridanej hodnoty zo súvahy. Pri podnikateľských subjektoch, ktoré nemajú súvahu, je úroveň pridanej hodnoty odhadnutá na základe počtu zamestnancov a pridanej hodnoty pripadajúcej na zamestnanca pri podnikoch z rovnakej veľkostnej kategórie, rovnakého regiónu a rovnakej oblasti podnikania.

[4] Zdrojom údajov je register organizácií a vlastníctvo podnikov.

[5] Zdrojom údajov je register organizácií, vlastníctvo podnikov a počet zamestnancov podľa konceptu ESA2010.

[6] Zdrojom údajov je register organizácií, dátum vzniku a zániku spoločností. Údaje sú vrátane živnostníkov a podnikateľských subjektov bez zamestnancov.

[7] Zdrojom je medzinárodný input-output model vyvinutý spoločnosťou TREXIMA Bratislava. Pri poklese zahraničného dopytu sa uvažuje o poklese finálneho dopytu.

[8] Zdrojom je medzinárodný input-output model vyvinutý spoločnosťou TREXIMA Bratislava.

[9] Na makroekonomickej úrovni je zdrojom tržieb ŠÚ SR, na úrovni podnikov je zdrojom register účtovných závierok, register organizácií a zamestnanosť ESA2010.

[10] Zdrojom údajov je register účtovných závierok, register organizácií a zamestnanosť ESA2010.

[11] Zdrojom údajov je ŠÚ SR.

[12] Zdrojom údajov je ŠÚ SR.